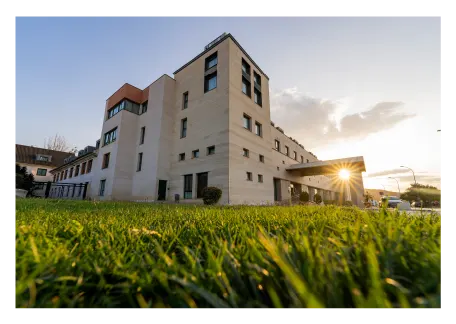

Hotel Manantial del Complejo

Termal Caldes de Boí

Participamos en la apertura anual del hotel con un acuerdo de gestión completo. Tras su apertura y éxito en la estabilización de la operativa de esta temporada, estamos en proceso de actualización del Hotel Caldes para reapertura la próxima temporada. Tenemos previsión de ventas estimadas por temporada de 3 millones de euros.

Complejo Termal con dos hoteles, 152 Habitaciones

(Caldes de Boí – Lérida) junio 2024 – actualidad

Operación

Operación

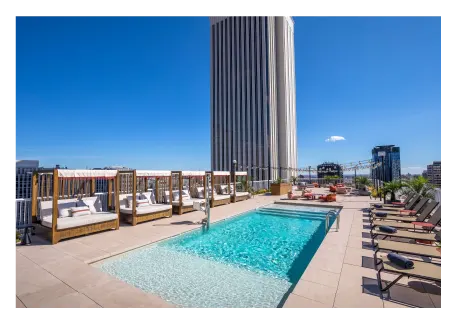

Hotel Chamartín The One

Activo muy relevante dentro del mundo hotelero de Madrid bajo el paraguas de un fondo internacional. En una ubicación estratégica y, actualmente, en pleno proceso de transformación, GAT Gestión asume la explotación del activo vía HMA para la mejora de los resultados vía revisión y redefinición de procesos, actualización de la tecnología, reposicionamiento comercial y ampliación de la capacidad de negocio, habiendo obtenido en los primeros meses incrementos de resultado operativo de más del 60% vs año anterior.

Hotel 4*, 378 Habitaciones

(Madrid) diciembre 2023 – actualidad

Operación

Operación

Hotel The Mountains

Oportunidad fuera del mercado con necesidades especiales, trabajos de reparación y preapertura completados en un mes. Proyecto de mejora para subida de categoría a cinco estrellas en el segundo año.

Hotel 3*, 147 Habitaciones

(Sierra Nevada, Granada) 2021 – actualidad

Operación

Operación

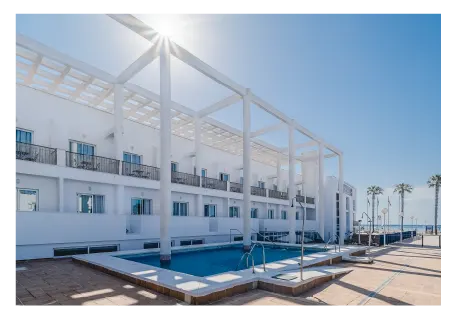

Hotel Antequera Hills

Es una operación “loan to own” de un fondo internacional, Bain Capital, quien encarga a GAT Gestión la explotación del activo vía contrato de arrendamiento variable. La misión es la puesta en valor del activo vía reconceptualización, reconfiguración de la comercialización y la explotación del activo, despliegue de Capex (fase I ya ejecutada) y la obtención de resultados cuantitativos y cualitativos a corto/medio plazo. Puesta en beneficio con un crecimiento sostenido y con un resultado anual con incrementos de triple dígito.

Hotel 4*, 183 Habitaciones

(Antequera, Málaga)

Operación

Operación

Doubletree by Hilton Islantilla Beach Golf Resort

El proceso hasta ahora ha incluido varios hitos: identificar la oportunidad, una auditoría operativa completa, la adquisición, la estabilización de las operaciones y el despliegue de un CAPEX de 7M de euros. Actualmente, desinvertido en favor del Anchor Investor.

Hotel 4*, 204 Habitaciones

(Huelva) agosto 2018 – actualidad

The Residences Islantilla, 254 unidades alojativas

(Huelva) noviembre 2019 – septiembre 2022

Operación

Operación

Marina D’Or

Se trata de una operación “loan to own” en la que un fondo internacional, Farallon, compró la deuda. Los principales logros de la operación han sido la reorganización de todo el complejo y un despliegue de CAPEX de 9M€ (en una primera fase). Este complejo cuenta con una plantilla de más de 1.200 empleados y recibe alrededor de 4.000 huéspedes cada día. Las ventas medias anuales superan los 45M€.

(7 Hoteles) 1.400 Habitaciones + 350 Apartamentos + 8 Parques de ocio + 40 Outlets + 7 Restaurantes

(Oropesa del Mar) noviembre 2020 – diciembre 2022

Operación

Operación

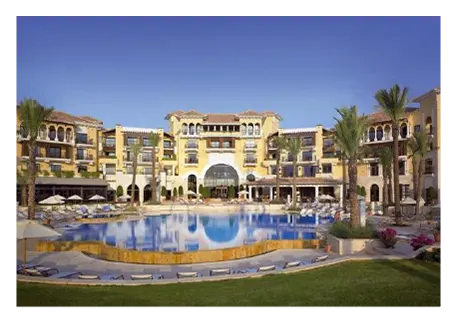

Denia Marriott

Este activo se compone de hotel, casa club, campo de golf de 27 hoyos y el complejo de apartamentos premium (The Residences of La Sella). El proceso incluyó desde la búsqueda y auditoría hasta el despliegue de CAPEX de 6M de euros. Actualmente, desinvertido en favor del Anchor Investor.

Hotel 4*, 186 Habitaciones

(Denia) febrero 2018 – septiembre 2022

The Residences La Sella, 104 unidades alojativas

(Denia) febrero 2018 – septiembre 2022

Operación

Operación

Aragón Hills Hotel & Spa

Adquirimos este activo mediante una operación “loan to own” de un fondo internacional. Nuestro proceso hasta ahora ha consistido en la reestructuración del departamento de personal, el despliegue de CAPEX y la reapertura del hotel. Las ventas medias anuales superan los 6M€. La desinversión se ha realizado con gran éxito de revalorización.

Hotel 4*, 157 Habitaciones

(Formigal) julio 2020 – 2023

Operación

Operación

Intercontinental Mar Menor

Este activo se obtuvo a partir de una operación “loan to own” en la que participaron cuatro bancos españoles. El proceso implicó: la toma de posesión, la auditoría, el desarrollo del negocio y la transformación de diferentes áreas. Las ventas incrementaron de 1M€ a 8,5M€.

Hotel 5*, 64 Rooms + 145 Apartments (300 unidades alojativas)

(Murcia) 2010 – marzo 2019

Operación

Operación

Hotel Guadalmina Spa & Golf Resort

Este activo se encontraba en una situación crítica por lo que tuvimos que regular varios aspectos del negocio: las operaciones, la administración, la comercialización y el marketing del hotel.

Este activo fue gestionado a través de un acuerdo de gestión completo hasta que fue cedido a otro operador. Las ventas medias anuales superaban los 9 millones de euros.

Hotel 4*, 78 Habitaciones

(Guadalmina, Costa del Sol) noviembre 2015 – marzo 2021

Operación

Operación

Holiday Inn Madrid Bernabéu

GAT asesoró en la adquisición del activo y suscribimos un contrato de arrendamiento a largo plazo.

Las ventas medias anuales superaron los 21 millones de euros.

City Hotel 4*, 313 Habitaciones

(Madrid) julio 2015 – julio 2019

Operación

Operación

Hotel Encinar de Sotogrande

Esta operación ha consistido en la transacción del activo de NH a un family office, en la que las tareas principales han sido la identificación y la auditoría. Actualmente, en proceso de desinversión en favor del Anchor Investor.

Hotel 4*, 106 Habitaciones

(Cádiz) julio 2015 – diciembre 2021

Operación

Operación

DL Hotel & Convention Center Hotel Rey Juan Carlos

Adquirimos este activo mediante una operación “loan to own” de un fondo internacional. Nuestro proceso hasta ahora ha consistido en la reestructuración del departamento de personal, el despliegue de CAPEX y la reapertura del hotel. Las ventas medias anuales superan los 6M€. La desinversión se ha realizado con gran éxito de revalorización.

Hotel 5*, 434 Habitaciones + Centro de conferencias

(Barcelona) julio 2013 – octubre 2014

Operación

Operación

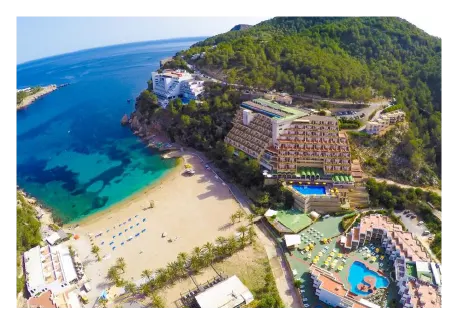

Hotel Club Sanmiguel y Club Cartago

Este activo pertenecía a Hispania. Se trataba de un contrato de arrendamiento completo en el que nuestras principales tareas consistieron en la adquisición, reorganización y comercialización del activo.

Las ventas medias anuales superaban los 10M€.

2 Hoteles, 294 Habitaciones

(Ibiza) febrero 2017 – marzo 2019

Operación

Operación

Bal Hotel Spa

Acordamos un arrendamiento temporal con el Banco Sabadell hasta que el activo fuera adquirido por un tercero. La media anual de ventas era de 3 millones de euros. Ha supuesto un éxito para la propiedad y para su desinversión.

Hotel 5*, 45 Habitaciones

(Gijón) 2014 – 2016

Operación

Operación

Hotel Barceló Brno Palace

Participamos en la apertura del hotel con un acuerdo de gestión interina completo. Las ventas medias anuales superaron los 6 millones de euros. Tras su apertura y éxito en la estabilización de la operativa se completó su desinversión.

Hotel 4*, 119 Habitaciones

(Brno, Czech Republic) agosto 2009 – marzo 2012

Operación

Operación

Hotel Don Ignacio

Contrato de arrendamiento con la propiedad. El activo llevaba cerrado 2 años y GAT reabrió en un periodo de 3 meses, el objetivo principal era iniciar la explotación del activo en la temporada de verano 2022. Este activo consta de 45 unidades de alojamiento en primera línea de playa en Cabo de Gata. El objetivo es ampliar las unidades alojativas para revalorizar el activo y su posterior desinversión.

Hotel 4*, 45 Habitaciones + Desarrollo

(Cabo de Gata, Almería) 2022 – 2024

Operación

Operación

Hotel Gran Casino Extremadura NH

Acordamos un arrendamiento temporal con el Banco Sabadell hasta que el activo fuera adquirido por un tercero. La media anual de ventas era de 3 millones de euros. Ha supuesto un éxito para la propiedad y para su desinversión.

Hotel 5*, 58 Habitaciones

(Badajoz) 2009 – 2011

Operación

Operación

Santa Pola Life Resort

Abrimos y comercializamos el senior resort, operando para un banco con un acuerdo de gestión completo. Las ventas medias anuales superaron los 4M€.

Senior Resort, 400 Unidades

(Santa Pola) 2011

Operación

Operación